Доллар США по-прежнему выглядит довольно слабо против основных валют G7 даже на фоне неплохих макроэкономических показателей.

Отчет по розничным продажам за март вышел в соответствии с ожиданиями, небольшой рост указывает на стабильный уровень потребительского спроса. Динамика по строительному сектору также положительная, рост промышленного производства составил 0.5%, что выше прогнозов, загрузка производственных мощностей держится в районе 2-летних максимумов.

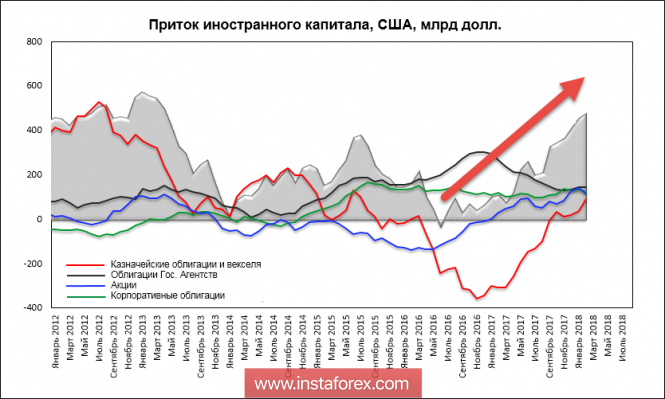

Можно сколько угодно высмеивать Трампа за его внешне неуклюжие и непоследовательные действия, но факты говорят о другом. В понедельник Казначейство США отчиталось о динамике покупок ценных бумаг иностранными инвесторами по февраль включительно, тенденция прослеживается однозначно – после того как в июле 2017 г. был достигнут абсолютный минимум, а в ноябре – минимум по трежерис, спрос на американские бумаги уверенно растет, и начался этот рост сразу после избрания Трампа на пост президента США.

В феврале отмечен спад спроса на акции, это естественно с учетом падения фондового рынка в начале месяца, а вот спрос на государственные облигации уверенно растет, общий же приток капитала восстановился до 5-летних максимумов.

Оба важнейших фактора, которые влияют на курсовую стоимость доллара, подталкивают его к росту. Второй фактор, после спроса на внешнем рынке – политика ФРС, направленная на рост ставок и сокращение баланса, она не может иметь никаких иных последствий, кроме роста курса доллара из-за удорожания кредитования и сокращения предложения. Нельзя сказать, что ФРС сокращает баланс активно, если в октябре 2017 г. баланс составлял 4.47 трлн, то, по состоянию на 11 апреля 4.38 трлн, снижение около 90 млрд не критично, однако тенденция развивается, и дальнейшее сокращение баланса неизбежно.

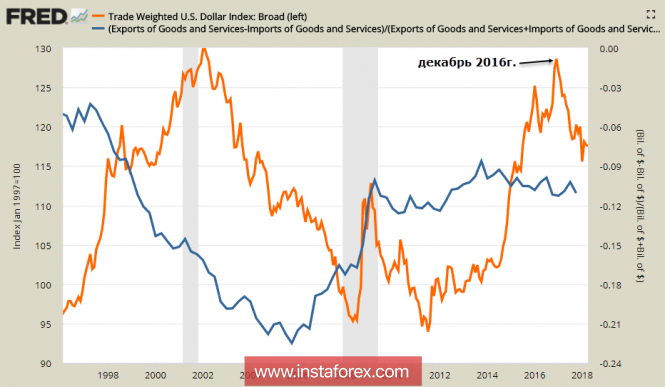

Итак, растет спрос на американские активы, доллар при этом становится более дорогим, а активы – более доходными на фоне роста ставок. Все эти факторы должны приводить и к росту индекса доллара, однако на практике мы наблюдаем прямо противоположное – торгово-взвешенный курс доллара достиг 14-летнего максимума в декабре 2016 года, после чего начал снижение, то есть сразу же, как только Трамп был избран на пост президента США.

Фактически развивается единственно возможный сценарий, который может привести к успешной «перезагрузке» экономики США. Налоговая реформа на первом этапе приведет к снижению доходов бюджета, это объективно, однако есть и еще одна угроза – снижение реальных доходов населения и, как следствие, падение покупательной способности. Эта угроза страшнее всех других вместе взятых, поскольку до 80% налогооблагаемой базы как раз и составляют налоги на граждан.

Чтобы не допустить падения потребительской активности, нужно повышать уровень доходов и не позволить расти ценам на импорт, что кабинет Трампа с успехом и выполняет.

Иными словами – чтобы получить шанс успешно провести налоговою реформу и достичь поставленных целей, кабинету Трампа нужно решать ряд задач в комплексе, а не в отрыве их друг от друга, и слабый доллар – это один из критериев общего успеха. Нужно, чтобы государственный долг финансировал не ФРС, а иностранный капитал, что мы и наблюдаем при анализе отчетов Казначейства. Нужно, чтобы импорт не дорожал, чтобы граждане могли поддерживать потребительский cпрос – и мы видим это при взгляде на торгово-взвешенный курс usd. Нужно, чтобы американские активы выглядели привлекательнее на фоне других бумаг – и действительно, ФРС придерживается плана по росту ставок независимо от состояния экономики, поскольку преследует цель сделать доходности всего спектра бумаг более высокими.

Рост инфляции при этом остается слабым, и это признак того, что не все идет гладко. На примере Brexit и последующего падения фунта мы видели, как происходит этот процесс – инфляция в Великобритании выросла до 3% на фоне удорожания импорта. В США рост инфляции слабый при фактически тех же процессах, то есть покупательская способность населения продолжает оставаться низкой.

Резюмируя все вышесказанное, мы приходим к выводу, что финансовые власти США будут и дальше придерживаться курса слабого доллара. Риторика при этом может быть совершенно любой, главное – с помощью слабого доллара пройти через самый сложный этап реформ.

Доллар будет слабеть против европейских валют, в первую очередь против фунта и евро, также повышенным спросом будет пользоваться японская иена.

Материал предоставлен компанией InstaForex - www.instaforex.com