Денежно-кредитная политика ФРС и ЕЦБ будет ключевой темой на рынке в марте

Второй месяц 2018 года оказался достаточно волатильный и насыщен важными событиям. Ключевыми темами за этот период были значительная коррекция мировых фондовых рынков, особенно американских индексов, а также пересмотр ожиданий относительно темпов ужесточения денежно-кредитной политики ФРС. В центре внимания инвесторов также находились результаты заседаний мировых Центробанков, и ситуация на рынке сырьевых товаров. В итоге, в феврале было зафиксировано умеренное подорожание американской валюты, сильное падение фондовых рынков США, заметное снижение стоимости нефти, а также умеренное падение котировок золота.

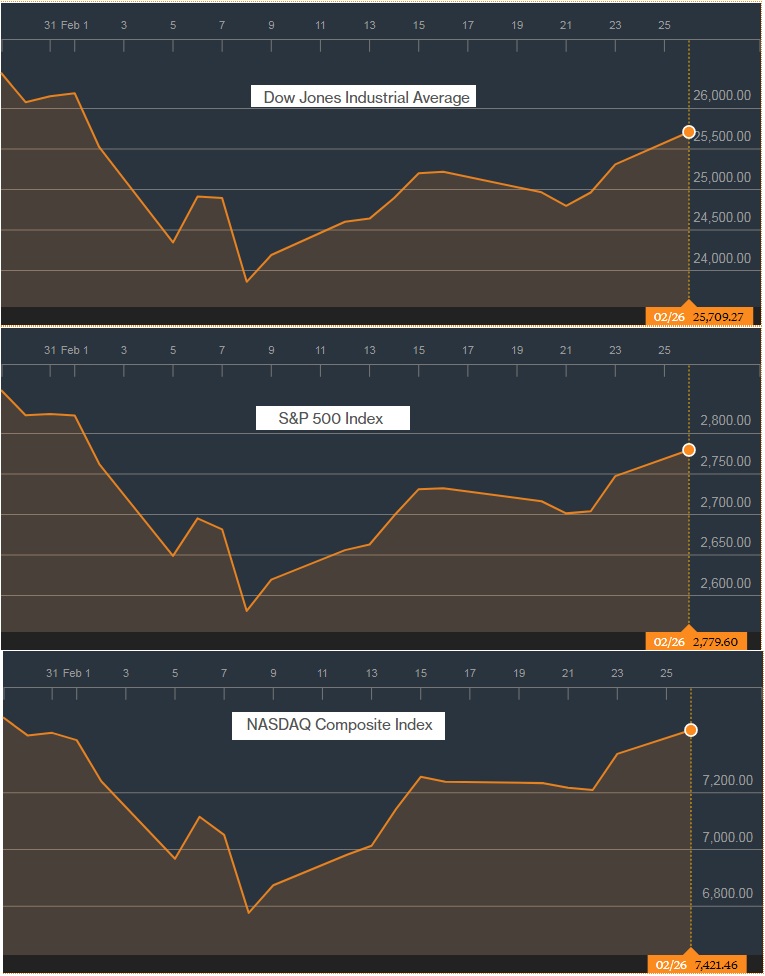

Триггером падения американского фондового рынка, и в последствии обвала глобальных акций, были данные по рынку труда США, представленные в начале месяца. Министерство труда сообщило, что рост занятости ускорился в январе, при этом ежегодное увеличение заработной платы оказалось самым сильным за более чем 8,5 года. Число занятых в несельскохозяйственном секторе подскочило на 200 000 после роста на 160 000 в декабре. Уровень безработицы остался на 17-летнем минимуме, и составил 4,1%. Ожидалось, что число рабочих мест увеличится на 180 000. Между тем, средние почасовые доходы выросли на 0,3% после увеличения на 0,4% в декабре. В итоге, годовой темп роста среднего почасового дохода составил 2,9% (максимальное повышение с июня 2009 года) против 2,7% в декабре. Так как рост средней почасовой оплаты труда прямо влияет на инфляционные ожидания, их усиление может заставить ФРС ускорить процесс повышения ставок. И хотя ужесточение политики ФРС ограничит рост инфляции, это также приведет к замедлению роста экономики США, которая, по оценкам некоторых экономистов, в ближайшие годы будет расширяться на 1,5% в год, что в два раза меньше, чем обещал Трамп. Очередной удар по фондовых рынкам нанесли данные по потребительским ценам, указавшие на существенный рост инфляционного давления в США. Министерство труда заявило, что индекс потребительских цен увеличился в январе на 0,5% относительно декабря, и на 2,1% годовых. Без учета волатильной категории продуктов питания и энергоносителей индекс вырос на 0,3%. Это был самый большой рост с января 2017 года. По сравнению с аналогичным периодом 2017 года рост так называемого базового индекса потребительских цен остался на уровне 1,8%. Экономисты ожидали рост общего индекса потребительских цен на 0,3%, а базового индекса - на 0,2%. Ввиду последних данных, многие участники рынка начали обсуждать возможность не трех повышений ставок в текущем году, как ранее считалось, а четырех, причем первое увеличение ожидается уже в следующем месяце (сейчас фьючерсы на ставку ФРС, отслеживаемые CME Group, указывают, что инвесторы оценивают вероятность повышения ставок в марте в 87,4% против 70,9% месяцем ранее). В целом, с начала февраля основные фондовые индексы США снизились на 1,82%-3,90%.

Рис. 1 Графики индексов Dow Jones, NASDAQ и S&P 500 (источник: bloomberg.com)

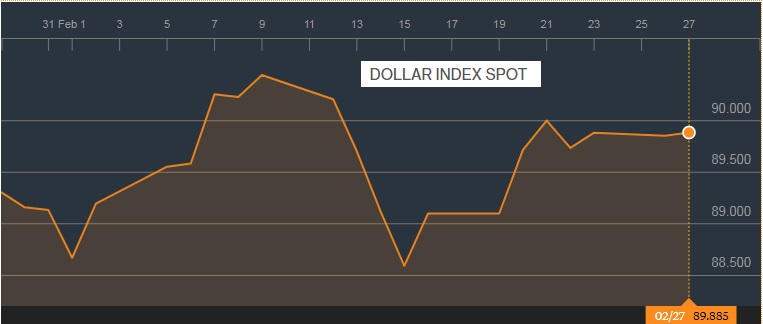

Что касается доллара, февраль выдался для американской валюты более удачным месяцем, чем январь, когда было зафиксировано падение на 3,25%. Поддержку доллару оказывала перспектива ускорения темпов ужесточения денежно-кредитной политики ФРС. Впрочем, нисходящий тренд американской валюты все еще остается в силе, причиной чему являются опасения относительно ухудшения прогнозов по темпам экономического роста, и повышения госдолга США из-за реализации принятой в конце 2017 года налоговой реформы. В ближайшее время спекуляции относительного более быстрого процесса повышения ставок ФРС, вероятно, продолжат усиливаться, что может переломить нисходящую тенденцию доллара. Ввиду этого, наиболее значимыми для доллара будут данные по рынку труда США за февраль, особенно статистика по динамике зарплат, и следующее заседание ФРС, запланированное на 20-21 марта. До выхода отчета по рынку труда, американская валюта, скорее всего, будет торговаться относительно стабильно после того, как в феврале зафиксировала укрепление примерно на 1,4%.

Рис.2 Индекс доллара США (источник: finviz.com)

Возвращаясь к Центробанкам, стоит подчеркнуть, что в феврале состоялось четыре заседания, а именно Федеральной резервной системы (ФРС), Резервного банка Австралии, Резервного банка Новой Зеландии, и Банка Англии. Как и широко ожидалось, ФРС США не стала вносить каких-либо изменений в свою денежно-кредитную политику, и оставила целевой диапазон ставки по федеральным фондам в пределах 1,25-1,50%. Сопроводительное заявление ФРС также ожидаемо оказалось несколько более жестким, чем предыдущее. В частности, из документа убрали упоминание об ожиданиях сохранения инфляции в ближайшее время ниже целевого уровня в 2%, добавив при этом заявление о том, что "текущие ожидания гарантируют дальнейшее постепенное повышение ставки". Судя по заявлению, Федрезерв не пытался разубедить рынки в том, что следующее повышение ставок произойдет в марте. Между тем, протокол январского заседания ФРС, представленный через три недели после встречи, указал, что в ЦБ позитивно оценивают перспективы экономики, считая целесообразным продолжить ужесточение политики. Члены ФРС отметили, что рынок труда в США продолжает укрепляться, уровень безработицы остается низким, потребительские расходы растут, а экономическая активность стабильно увеличивается. При этом обеспокоенность членов FOMC относительно того, что показатель инфляции находится ниже или выше целевого уровня, сохраняется. В целом, информация, содержащаяся в протоколе, если и не повысила шансы ускорения процесса ужесточения политики ФРС, то как минимум гарантировала сохранение прежних темпов повышения процентных ставок.

После состоялось заседание Резервного банка Австралии, которое также не преподнесло сюрпризов. Центробанк не стал вносить какие-либо изменения в параметры своей денежно-кредитной политики, и оставил процентную ставку на уровне 1,5%. Между тем, РБА отметил, что прогнозирует экономический рост чуть более 3% в ближайшие несколько лет, и при этом добавил, что увеличение инвестиций в государственную инфраструктуру оказывает поддержку экономике. Однако, в РБА заявили, что наряду с улучшением условий ведения бизнеса и инвестиций потребление домохозяйств остается "постоянным источником неопределенности". В целом, никакой новой информации РБА не предоставил и результаты заседания почти не повлияли на курс австралийского доллара, который с начала месяца упал почти на 3,3% против доллара США.

.

Рис. 3 Валютная пара AUD/USD (источник: TeleTrade)

Следующим было заседание Резервного банка Новой Зеландии, по итогам которого было приняло решение оставить ставку на уровне 1,75%. В сопроводительном заявлении РБНЗ отмечалось, что рост ВВП будет ускоряться на фоне низких ставок. ЦБ также отметил, что прогнозы по инфляции будут повышаться, а долгосрочные ожидания по годовой инфляции закрепились на уровне 2%. Помощник губернатора РБНЗ Макдермотт заявил, что РБНЗ имеет нейтральный взгляд на процентные ставки, а падение инфляции может привести к снижению ставки. Также Макдермотт добавил, что базовая инфляция по-прежнему нуждается в небольшом толчке, чтобы достичь средней точки целевого диапазона РБНЗ, который составляет 1-3%. В общем, тон сопроводительного заявления и комментариев представителей РБНЗ оказался более "мягким", чем ожидалось. Что касается курса нацвалюты, в РБНЗ заявили, что текущая его динамика является вполне "комфортной", но если он начнет расти, ЦБ может изменить риторику. В целом, в РБНЗ дали понять: что пока еще рано говорить о возможном ужесточении политики, что и оказало давление на новозеландский доллар. С начала февраля пара NZD/USD упала на 1,81%

Рис. 4 Валютная пара NZD/USD (источник: TeleTrade)

Результаты встречи Банка Англии также подтвердили ожидания. Комитет по монетарной политике единогласно проголосовал за сохранение ставки на уровне 0,50%. Центробанк также указал на необходимость более раннего и потенциально более частого повышения процентной ставки, чем предполагалось ранее, что отражает более сильный рост мировой экономики. Между тем, инвесторов беспокоит то, что более стремительный экономический рост может подогреть инфляцию и заставить Центробанки по всему миру занять более агрессивный подход. Кроме того, в квартальном докладе по инфляции Банк повысил прогноз по росту ВВП в 2018 году до 1,8% с 1,6%, заявив, что сильный рост мировой экономики благотворно влияет на торговлю Британии. Между тем, глава ЦБ Карни сообщил, что британские экспортеры оказались в хорошем положении благодаря снижению курса фунта, и добавил, что повышение ставок будет более постепенным, чем в предыдущих циклах. Что касается пары GBP/USD, в феврале она снизилась почти на 2%.

Рис. 5 Валютная пара NZD/USD (источник: TeleTrade)

Что касается ситуации на сырьевом рынке, в феврале цены на золото упали почти на 1,8%. Катализаторами этому были общее укрепление американской валюты, и возросшая вероятность того, что Федеральная резервная система будет настаивать на более быстром увеличении ставки в текущем году. Напомним, золото очень чувствительно к росту ставок и доходности, поскольку в такой ситуации увеличиваются альтернативные издержки владения не приносящим процентный доход золотом, одновременно повышая стоимость доллара США, в котором оно оценивается. Впрочем, ряд инвесторов по-прежнему ожидают, что драгметалл будет дорожать в ближайшей перспективе, так как многие инвестиционные менеджеры используют "безопасное" золото для хеджирования рисков неожиданного обвала финансовых рынков или ускорения роста инфляции.

Рис. 6 График золота (источник:TeleTrade)

Нефтяные котировки также продемонстрировали негативную динамику в феврале - цены на нефть марки WTI упали примерно на 2,9%, в то время как нефть марки Brent подешевела почти на 3,9%. Причинами этому были частичная фиксация прибыли после значительно роста котировок нефти в январе, общее бегство инвесторов от рисков ввиду обвала мировых рынков, а также укрепление доллара. Давление на цены также оказывал рост добычи нефти в США до рекордных 10,27 млн. баррелей. В итоге, США оказались более крупным производителем, чем Саудовская Аравия. Согласно последним прогнозам Минэнерго США, добыча нефти в США достигнет 11 млн. баррелей в сутки в конце 2018 года. Это на год раньше, чем прогнозировалось месяцем ранее. Однако, эксперты полагают, что в среднесрочной перспективе нефть по-прежнему будет получать поддержку со стороны снижения добычи крупнейшими производителями, а также высокого спроса.

Рис. 7 График нефти WTI (источник:TeleTrade)

В марте инвесторы продолжат следить за денежно-кредитной политикой основных Центробанков, особенно ФРС и ЕЦБ. В преддверии заседания ФРС (21 марта) на настроения инвесторов, и соответственно темпы ужесточения денежно-кредитной политики, может повлиять февральский отчет по числу рабочих мест вне сельского хозяйства США, который выйдет 9 марта. Кроме того, инвесторы будут тщательно анализировать заявления представителей ФРС, которые могут прояснить планы ФРС относительно темпов повышения процентной ставки. Что касается перспектив денежно-кредитной политики ЕЦБ, рынки прогнозируют постепенное сокращение объема программы количественного смягчения по мере роста инфляционных ожиданий в регионе. Протокол январского заседания ЕЦБ еще раз указал на то, что инфляция, самый важный экономический показатель в Центробанке, растет более быстрыми темпами. Это подпитывает призывы к тому, что потребность в значительном денежном стимулировании ЕЦБ закончилась. Однако, более сильный евро может стать проблемой для ЕЦБ, основной целью которого является поддержание стабильных цен. Повышение курса валюты может помешать достижению целевого показателя инфляции ЕЦБ и скорейшим изменениям в его денежно-кредитной политике. Тем не менее, некоторые экономисты отмечают, что, учитывая прочный экономический рост в регионе, потребители смогут выдержать укрепление евро, и ЕЦБ не потребуется стимулировать экономику.