Перспективы доллара и денежно-кредитной политики Центробанков будут в фокусе внимания

Первый месяц 2018 года оказался весьма насыщен интересными и важными событиями. Основными темами за этот период были существенное ослабление доллара США на фоне негативных ожиданий инвесторов, связанных с принятой налоговой реформой, а также заявлений министра финансов США Мнучина в пользу более слабой нацвалюты. Внимание рынков также привлекли новости о том, что две крупнейшие партии Германии договорились начать переговоры о формировании большой коалиции. Кроме того, в фокусе оставалась денежно-кредитная политика мировых Центробанков, а также ситуация на сырьевом и фондовом рынках. Помимо этого, инвесторы следили за встречей самых влиятельных людей мира на Всемирном экономическом форуме в Давосе. Итогом января стало сильное падение доллара, внушительное повышение фондовых индексов США, значительный рост стоимости нефти, и заметное подорожание золота.

Что касается доллара, почти весь месяц он находился под масштабным давлением, и в итоге достиг 3-летнего минимума против корзины основных валют. Падение валюты наблюдалось несмотря на то, что в декабре Палата представителей и Сенат США одобрили самое масштабное изменения налогового законодательства США за последние 30 лет. Эксперты отмечают, что хотя сокращение налогов значительно улучшило перспективы американской экономики, расплатой за это будет существенное увеличение госдолга США в будущем, который уже превышает $20 трлн. Ввиду этого, и не взирая ни на ралли фондового рынка, ни на рост доходностей гособлигаций, ни на перспективы дальнейшего ужесточение денежно-кредитной политики ФРС - факторы, которые обычно оказывают поддержку доллару - американская валюта активно теряла позиции против других валют. Еще одним катализатором снижения доллара были заявления министра финансов США Мнучина, который указал на позитивное влияние слабой нацвалюты на торговлю. Его слова были расценены рынками как отход от традиционной валютной политики США, поскольку секретари Казначейства повторяют, что сильный доллар находится в национальных интересах с конца 1990-х годов, когда Роберт Рубин занимал эту должность в администрации Клинтона. Вскоре к данной дискуссии присоединился президент США Трамп, но он озвучил противоположную позицию. Трамп отметил, что "доллар будет сильнее и сильнее, и, в конечном счете, я хочу, чтобы он был сильным". Кроме того, Трамп назвал "неправильно интерпретированными" и "вырванными из контекста" высказывания Мнучина. Напомним, ранее Трамп заявлял, что "доллар США является слишком сильным". В итоге, с начала января индекс доллара США обвалился примерно на 3,2%.

Рис. 1 Индекс доллара США (источник: tradingview.com)

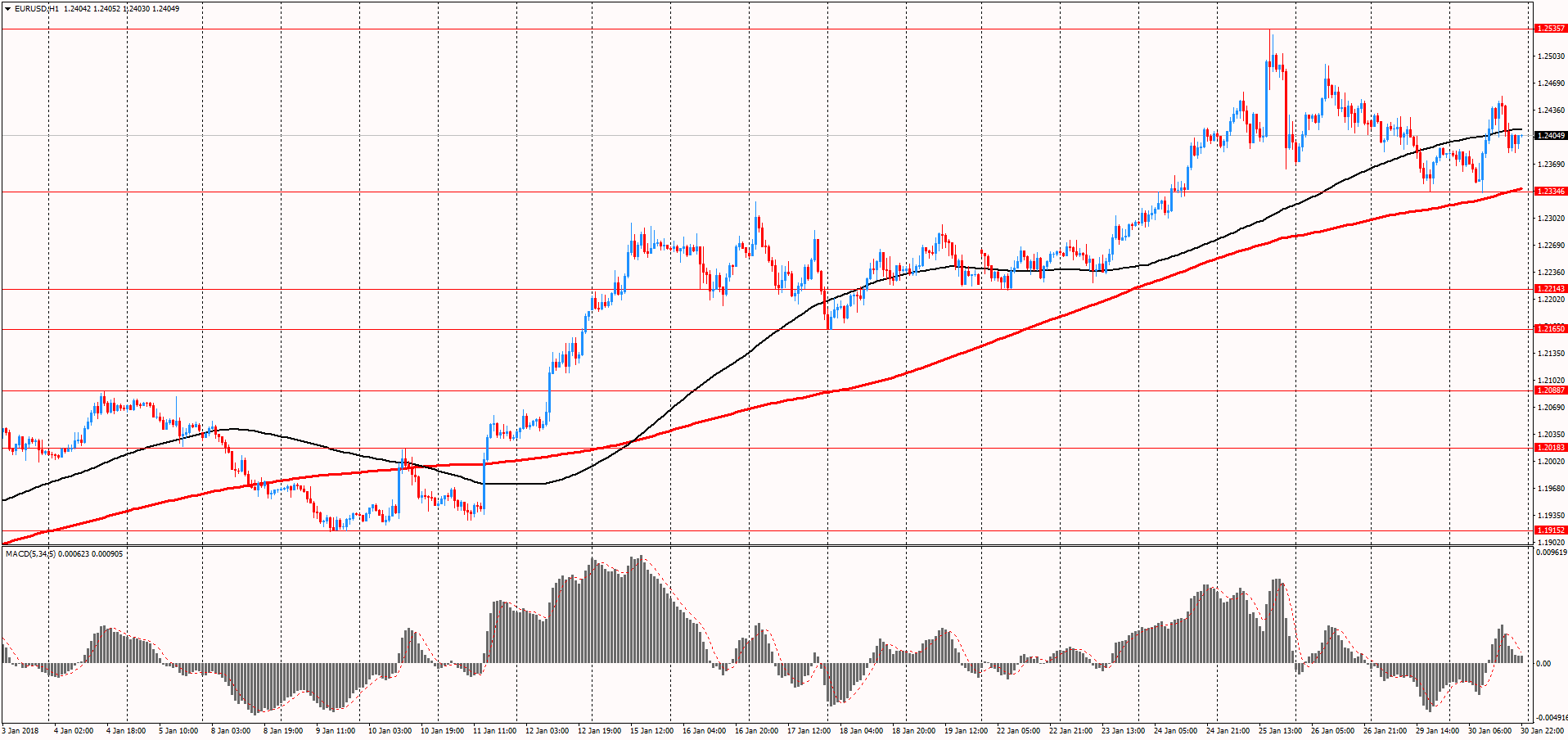

Инвесторы также внимательно следили за политической обстановкой в Германии, где недавно стартовали переговоры о создании "Большой коалиции" между лидерами Христианского-демократического союза, Христианско-социального союза и Социал-демократической партии. Ожидается, что данные переговоры продлятся до 10-11 февраля. Перед их началом лидер ХДС Меркель выразила оптимизм относительно их завершения и готовность сделать это как можно быстрее. Она отметила, что в ходе предварительных консультаций были созданы "хорошие рамочные условия" для формирования коалиции. Лидер СДПГ Шульц также выразил надежду на "быстрые и конструктивные переговоры", и подчеркнул, что ЕС нуждается в сильной Германии. Напомним, Германии не удается сформировать новое правительство с сентябрьских выборов. Переговоры о формировании правительства между ХДС/ХСС, Свободной демократической партией и "Зелеными" - коалиция "Ямайка" - провалились. Если политики не смогут договорится и в этот раз, Меркель либо придется согласиться с необходимостью формирования правительства меньшинства, либо в стране будут назначены новые выборы. Впрочем, Меркель указала, что не поддерживает проведение новых выборов. Что касается влияния переговоров на рынок, их позитивный исход, вероятно, окажет сильную поддержку европейской валюте, который в январе выросла на 3,4% против доллара США, и достигла максимума с 16 декабря 2014 года.

Рис. 2 Валютная пара EUR/USD (источник: TeleTrade)

Возвращаясь к Центробанкам, стоит подчеркнуть, что в январе состоялись заседания Банка Канады, Банка Японии и Европейского центрального банка (ЕЦБ). Как и ожидалось, ЦБ Канады повысил основную процентную ставку на 0,25%, до 1,25%, сославшись на сильные данные по занятости и ускорение инфляции. При этом в ЦБ сигнализировали, что дальнейшие повышения ставки будут постепенными и осторожными, так как неопределенность относительно судьбы НАФТА, вероятно, окажет давление на темпы роста экономики. Между тем, глава Банка Канады Полоз заявил, что последнее повышение ставки было оправдано с точки зрения экономических данных. Впрочем, он предупредил, что политика Центробанка по-прежнему полностью зависит от экономических данных, и добавил, что невозможно точно сказать, как долго потребуется сохранять "некоторое" стимулирование. Тем временем, заместитель главы Банка Канады Уилкинс отметила, что, вероятно, нужно будет продолжить стимулирование в течение некоторого периода времени, поскольку слишком быстрое повышение ставок поставило бы под угрозу экономический рост, а слишком медленное повышение ставок может вызвать усиление инфляционного давления. Что касается курса канадского доллара, с начала января пара USD/CAD снизилась примерно на 2,0%.

Рис. 3 Валютная пара USD/CAD (источник: TeleTrade)

После состоялось заседание Банка Японии, итоги которого также совпали с прогнозами. Банк не стал вносить изменений в параметры денежно-кредитной политики, сохранив процентную ставку по депозитам коммерческих банков на уровне -0,1%, а целевую доходность 10-летних гособлигаций на уровне около 0%. Руководство Банка проголосовало 8 против 1 за сохранение целевой доходности около 0%. ЦБ также сохранил свое обещание покупать гособлигации на сумму в 80 трлн. иен в год. Между тем, в своем ежеквартальном докладе Банк оставил прогнозы по инфляции и ВВП без изменений, и сообщил, что снижения инфляционных ожиданий прекратилось. Это добавило уверенности инвесторам в том, что в скором времени ЦБ начнет рассматривать вопрос о нормализации своей денежно-кредитной политики. Однако, в ходе пресс-конференции глава Банка Японии Курода заявил, что ЦБ не достиг точки, в которой следует рассматривать пути выхода из программы стимулирования. "Цены остаются низкими относительно силы экономики. Росту цен пока недостает импульса. Денежно-кредитная политика будет оставаться мягкой, пока инфляция не ускорится до 2%", - указал Курода. Между тем, опубликованные вскоре смешанные инфляционные данные по Японии также подтвердили преждевременность рыночных спекуляций относительно сворачивания масштабных монетарных стимулов Центробанка Японии. Подводя итоги месяца на валютном рынке, стоит отметить, что пара USD/JPY снизилась примерно на 3,4%.

Рис. 4 Валютная пара USD/JPY (источник: TeleTrade)

Наиболее ожидаемой для участников рынка была встреча ЕЦБ, интерес к которой был подогрет различными спекуляциями. Первоначально протокол декабрьского заседания ЕЦБ сигнализировал о возможности пересмотра руководством коммуникационной позиции в "начале" 2018 года и, в частности, намерения продолжить программу QE. Но вскоре агентство Reuters, ссылаясь на трех источников, близких к этому вопросу, сообщило, что какое-либо изменение в будущем руководстве, вероятно, произойдет позднее, чем на январской встрече. В итоге, ЕЦБ снова оставил процентные ставки неизменными, и сообщил, что до конца сентября продолжит осуществлять покупки активов на сумму 30 млрд. евро в месяц, при этом срок действия программы может быть продлен. Между тем, глава ЕЦБ Драги сообщил, что недавняя волатильность обменного курса является "источником неопределенности" и, следовательно, нуждается в мониторинге, учитывая то, какое влияние курс валют может оказать на инфляционные перспективы. Драги также заявил, что укрепление евро говорит о "несомненном улучшении экономической ситуации в еврозоне". В целом, рынок расценил комментарии ЕЦБ как сигнал о склонности к ужесточению политики, поскольку Банк стал немного более уверенным в инфляции.

Что касается ситуации на сырьевом рынке, в январе котировки золота подскочили почти на 2,1%, и достигли максимума с начала августа 2016 года. Основную поддержку ценам оказывало повсеместное ослабление американской валюты. Эксперты отмечают, что комментарии в пользу более слабой валюты США со стороны министра финансов США Мнучина заставили инвесторов подозревать, что затяжное снижение доллара США может быть вероятным, хотя президент Трамп сказал, что хочет увидеть сильный доллар. Кроме того, подорожанию золота способствовали опасения по поводу того, что мировые цены на акции могут откатится от рекордных максимумов, а также обеспокоенность протекционизмом в США и потенциальными торговыми войнами, которые усиливают бегство от рисков, что в свою очередь стимулирует повышение спроса на драгметалл.

Рис. 5 График золота (источник: TeleTrade)

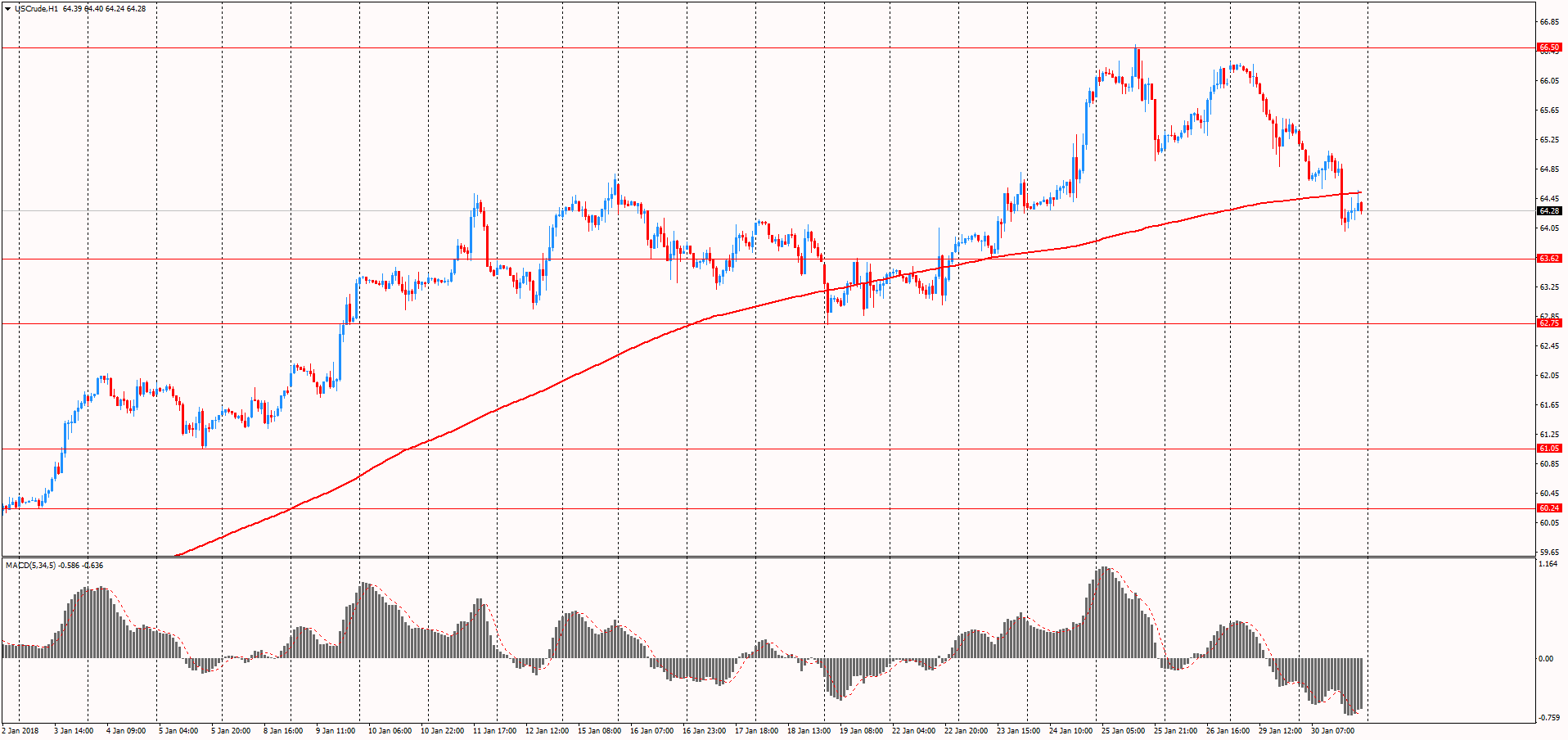

Нефтяные котировки, тем временем, зафиксировали более значительное повышение - с начала января марка WTI подорожала на 6,6%, а нефть марки Brent выросла в цене на 2,3%. Драйвером роста цен было соглашение ОПЕК о сокращении производства, снижение запасов нефти в США до минимума с февраля 2015 года, общая слабость американской валюты, а также благоприятные прогнозы по мировому экономическому росту, которые улучшают перспективы спроса на нефтяном рынке. Напомним, Организация стран-экспортеров нефти и союзников, включая Россию, начала ограничивать поставки в январе 2017 года с целью избавиться от избыточного предложения, которое оказывало давление на цены. Это соглашение рассчитано на весь 2018 год. Вместе с тем, непроизвольное сокращение производства в Венесуэле в последние месяцы усилило воздействие текущих ограничений, и в некоторой степени компенсировало влияние роста добычи в США, которые находятся на пороге преодоления рекордного уровня в 10,04 млн. баррелей в день. Однако, в ближайшей перспективе рост цен на нефть будет ограничиваться сезонным снижением спроса из-за грядущего конца зимы в северном полушарии.

Рис. 6 График нефти марки WTI (источник: TeleTrade)

В феврале участники рынка продолжат следить за динамикой доллара США и денежно-кредитной политикой основных Центробанком. Уже 6 февраля будут оглашены итоги встречи РБА. Аналитики считают, что в ходе этой встречи РБА выразит большую уверенность в перспективах, учитывая последние сильные данные. Впрочем, еще слишком рано ожидать явного сдвига в сторону ужесточения политики. Между тем, опасения по поводу валюты могут поумерить тон РБА. Недавно глава РБА Лоу заявил, что рост курса нацвалюты, как ожидается, приведет к более низкой экономической активности и инфляции, чем сейчас ожидается. Через день, 7 февраля, состоится заседание Резервного банка Новой Зеландии, которое также не должно преподнести сюрпризов. Но на фоне последних разочаровывающих данных по инфляции ожидания участников рынков относительно сроков повышения ставки ЦБ существенно сместились - ранее многие ожидали ужесточения политики уже в этом году, но затем эти ожидания сдвинулись на середину 2019 года. Кроме того, 8 февраля пройдет встреча Банка Англии. Эксперты считают, что Центробанк будет ждать как до минимум до ноября, прежде чем приступить к рассмотрению вопроса ужесточения политики. До этого времени Банк Англии будет наблюдать за ходом переговоров о выходе страны из ЕС. В целом, ожидается, что февраль будет более спокойным, чем первый месяц 2018 года.