Последний месяц 2016 года оказался весьма насыщен важными событиями. Внимание участников рынка было приковано к итогам заседаний мировых центральных банков, а именно РБА, Банка Канады, ЕЦБ, ФРС США, ЦБ Швейцарии, Банка Англии и Банка Японии. Кроме того, инвесторы продолжали внимательно следить за динамикой цен на нефть, а также ситуацией на рынке золота.

Подводя итоги встречи Резервного банка Австралии, стоит подчеркнуть, что регулятор ожидаемо не стал вносить каких-либо изменений в параметры денежно-кредитной политики. ЦБ оставил процентную ставку на рекордно низком уровне 1,5%, несмотря на опасения относительно резкого замедления экономики во втором полугодии. В целом, тон сопроводительного заявления был нейтральным и не содержал новой информации. Экономисты считают, что текущее замедление роста не получит продолжения в 2017 году, благодаря недавнему росту цен на сырьевые товары, особенно на основные товары австралийского экспорта – уголь и железную руду. Напомним, официальные данные показал, что в 3-м квартале ВВП Австралии сократился на 0,5% по сравнению с предыдущим кварталом. Снижение было отмечено впервые с 1-го квартала 2011 года. В годовом выражении ВВП вырос на 1,8%, записав минимальные темпы с 2009 года. Эксперты прогнозировали понижение на 0,3% относительно 2-го квартала и рост на 2,5% годовых. Что касается курса австралийского доллара, с начала декабря пара AUD/USD снизилась на 2,4%.

Рис. 1 Валютная пара AUD/USD (источник: TeleTrade)

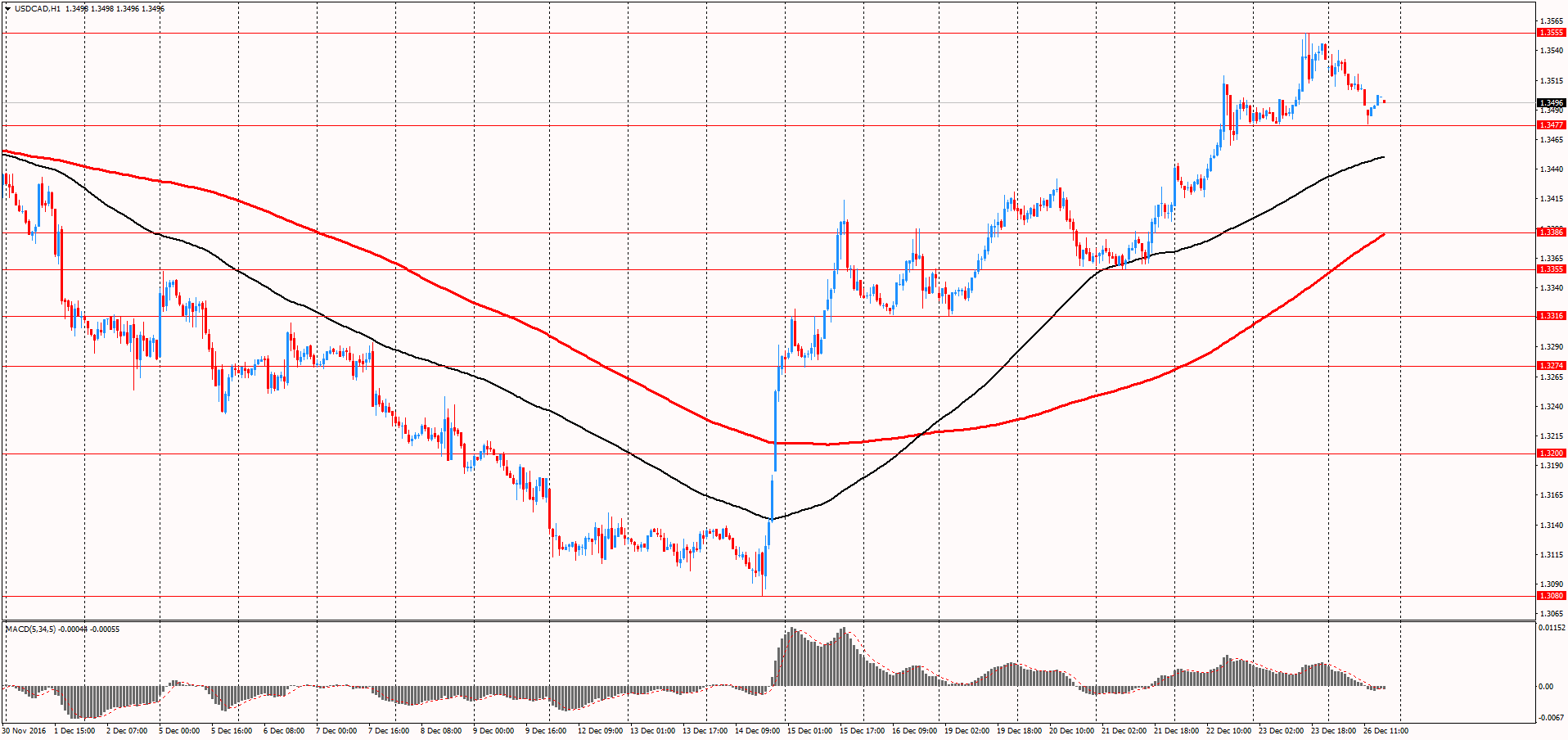

Затем состоялось заседания Банка Канады. Как и ожидалось, ЦБ сохранил процентную ставку на уровне 0,50%. Банк признал, что на данный момент текущая денежно-кредитная политика уместна. Также было сказано, что мировая экономическая ситуация улучшилась в соответствии с прогнозом октября прошлого года, однако, неопределенность, подрывающая уверенность бизнеса и снижающая инвестиции со стороны основных торговых партнеров Канады, не изменилась. Хотя регулятор указал, что экономика страны демонстрировала восстановление в третьем квартале, он также отметил, что прогнозируется более умеренный рост в последние три месяца. Если говорить о ситуации на валютном рынке, по итогам текущего месяца пара USD/CAD выросла почти на 0,5%.

Рис. 2 Валютная пара USD/CAD (источник: TeleTrade)

Европейский центральный банк (ЕЦБ) был менее предсказуем, и несколько удивил экспертов. Напомним, ЕЦБ объявил об одновременном продлении и сокращении объема программы покупки активов (QE), но также принял решение оставить процентную ставку по кредитам на нулевом уровне. В ЦБ сообщили, что будут покупать активы текущими темпами (€80 млрд в месяц) до конца марта 2017 года, а с апреля 2017 года продолжится скупка активов на €60 млрд ежемесячно до конца декабря 2017 года. Ожидалось, что программа QE будет продлена лишь до сентября 2017 года. Между тем, чтобы обеспечить бесперебойную реализацию программы QE, ЦБ принял решение изменить некоторые параметры скупки активов. По мнению экспертов, недавние действия являются первым признаком того, что ЕЦБ готовится к сокращению объема QE. Вместе с тем, агентство Fitch заявило, что решение ЕЦБ расширить программу (QE) демонстрирует приверженность регулятора к достижению цели по инфляции в 2%, однако может негативно повлиять на реальную экономику региона за счет снижения кредитных возможностей банков.

Наиболее ожидаемым событием декабря оказалась встреча Федеральной резервной системы США. Стоит подчеркнуть, что инвесторы были почти на 100% уверены в повышении процентной ставки, поэтому больше всего их интересовали прогнозы ФРС относительно дальнейших планов. Регулятор ожидаемо повысил базовую ставку (до 0,5-0,75% с 0,25-0,5%). но сопроводительное заявление и комментарии главы ФРС Йеллен оказались более жесткими, чем ранее. В частности, большинство членов FOMC отметили, что теперь ожидают трех повышений ставки в 2017 году, до среднего уровня в 1,375%. Напомним, в сентябре ЦБ прогнозировал два повышения ставки до конца 2017 года - до среднего уровня в 1,125%. Кроме того, ФРС заявила, что экономическая активность в США усилилась с середины текущего года, рынок труда продолжил укрепляться, а расходы домохозяйств умеренно выросли. В целом, итоги декабрьского заседания ФРС оказались весьма позитивными для курса американской валюты - недавно индекс доллара США обновил свой 14-летний максимум, достигнув отметки 103,63 пункта. Скорее всего, в ближайшей перспективе доллар США продолжит дорожать, пока участники рынка будут ожидать реализации обещанных новоизбранным президентом США бюджетных и налоговых стимулов.

Рис.3 Индекс доллара США (источник: finviz.com)

После этого стали известны итоги встречи ЦБ Швейцарии и Банка Англии. Как и прогнозировалось, Швейцарский национальный банк принял решение оставить ключевую процентную ставку без изменений, на уровне -0,75%. Также ЦБ повторил, что будет при необходимости проводить интервенции на валютном рынке, продолжая борьбу с "существенно переоцененным" швейцарским франком. В ШНБ заявили, что сохранение отрицательных процентных ставок в сочетании с готовностью ЦБ к интервенциям на валютном рынке должно сделать франк менее привлекательным для инвесторов, ослабив давление на валюту. Между тем, глава ШНБ Джордан отметил, что ЦБ успешно удавалось сдерживать последствия повышательного давления на франк.

Что касается заседания Банка Англии, оно также завершилось без сюрпризов. ЦБ сохранил процентную ставку на отметке 0,25%. Такое решение было принято при соотношении голосов 9-0. Также руководство ЦБ единогласно одобрило продолжение покупки облигаций прежними темпами - на уровне 435 млрд. фунтов. В Банке Англии заявили, что денежно-кредитная политика способна реагировать на изменения в перспективах в любую сторону. Также в ЦБ отметили, что траектория инфляции стала немного более низкой, чем в ноябре, ввиду недавнего роста фунта. Подводя итоги месяца, стоит подчеркнуть, что с начала декабря пара GBP/USD упала примерно на 1,7%.

Рис. 4 Валютная пара GBP/USD (источник: TeleTrade)

Последним в этом месяце было заседание Банка Японии. Напомним, ЦБ оставил официальную процентную ставку на уровне -0.1 процента, и вновь подтвердил обещание сохранить доходность 10-летних правительственных облигаций около 0 процентов. Также без изменений остался объем покупок гособлигации (80 трлн. иен в год). В ЦБ добавили, что восстановление, вероятно, будет умеренным, а поддержку будет оказывать рост экспорта, улучшение деловых настроений и устойчивое частное потребление. Тем не менее, в Банке Японии предупредили, что инфляционные ожидания остаются слабыми, и риски для перспектив сохраняются. Впрочем, в ЦБ повысили оценку ситуации в национальной экономике, что произошло впервые с мая 2015 года. Ожидается, что в следующем фингоду рост экономики ускорится до 1,5% с 1,3% в текущем году. Прогноз по инфляции на следующий год был повышен до 1,1% против 0% 2016 финансовом году.

Что касается курса японской иены, с начала декабря пара USD/JPY выросла примерно на 2,3%.

Рис. 5 Валютная пара USD/JPY (источник: TeleTrade)

Другой важной темой на рынках было значительное повышение цен на нефть. Первопричиной такой динамики было решение, принятое ОПЕК в последний день ноября. Несмотря на сомнения многих экспертов, страны, входящие в картель, сумели договориться относительно сокращения объема добычи нефти, что произошло впервые за последние 8 лет. Данное соглашение предполагает, что начиная с января 2017 года объем дневной добычи ОПЕК снизится на 1,2 млн. баррелей, до 32,5 млн. баррелей. Соглашение будет действовать до мая 2017 года, когда пройдет очередное заседание ОПЕК, на котором будет решаться вопрос по продлению его срока действия.

Дополнительную поддержку нефтяным котировкам оказали новости о присоединении к соглашению ОПЕК, стран, не входящих в данную организацию. Такое решение поддержали 11 стран, не входящих в картель, в том числе Россия, которая взяла на себя основную нагрузку - 300 тысяч баррелей в день. В итоге, ежедневный объем добычи сократится еще на 0,56 млн. баррелей в сутки. Достигнутые договоренности вступают в силу с 1 января и будут действовать до мая. Впрочем, есть высокая вероятность продления срока действия и на 2-ю половину 2017 года. Скорее всего, в ближайшее время цены на нефть будут консолидироваться, пока рынок ждет новостей в отношении выполнения ОПЕК планового сокращения добычи. Если добыча все-таки будет снижена, ребалансировка на рынке может ускориться, так как спрос превысит предложение.

Рис. 6 График нефти марки WTI (источник: TeleTrade)

Что касается ситуации на рынке золота, в декабре падение котировок продолжилось, но более умеренными темпами, чем в ноябре. С начала месяца золото подешевело почти на 3,1%. После выборов в США, которые состоялись 8 ноября, цены обвалились более чем на $200, достигнув 10-месячного минимума. Факторами снижения цен были оптимизм в отношении экономического роста, перспективы более высоких процентных ставок, рост фондовых индексов США до рекордных максимумов, а также значительное повышение доходности облигаций США. Напомним, ФРС сигнализировала о планах трехкратного повышения ставок в 2017 году. Более высокие ставки, как правило, негативно влияют на золото, которое не приносит дохода и не может конкурировать с другими активами при росте стоимости заимствований. Между тем, планы Трампа касаемо налогово-бюджетного стимулирования повышают ожидания относительно экономического роста в стране. Однако, трейдеры отмечают, что золото может получить поддержку в январе, когда оно обычно дорожает, поскольку участники рынка начнут возвращаться с праздников.

Рис. 7 График золота (источник: TeleTrade)

В январе инвесторы и трейдеры продолжат следить за денежно-кредитной политикой основных ЦБ, особенно ФРС и ЕЦБ. Тем не менее, весьма маловероятно, что в ближайшее время ФРС и ЕЦБ предпримут какие-либо действия, учитывая их недавние решения. В преддверии заседания ФРС инвесторы увидят протокол декабрьской встречи ЦБ, который может содержать подсказки по поводу дальнейших темпов ужесточения политики ФРС. Между тем, аналитики считают, что ЕЦБ дождется выборов в Германии, которые пройдут в сентябре, прежде чем принимать новые меры.