В 2019 году, золото (Gold) показало блестящие результаты, причем сделало это в прямом и переносном смысле. Год назад, в декабре 2018 года, цена золота находилась на отметке 1250 долларов за тройскую унцию. Сегодня, в пятницу 13 декабря 2019 года, золото торгуется по цене $1470, рост на 17.5% в год, номинированный в долларах США, это очень хороший результат. Конечно, если сравнить золото с инвестициями в индекс СП500, то результат может разочаровать инвестора, т. к. доходность индекса в этом году составила 27%, это без учёта дивидендов, но в целом год для золота выдался очень даже неплохой.

В четвёртом квартале 2019 года цена золота несколько снизилась, но тому есть объективные причины. Например, новый этап программ количественного смягчения со стороны центральных банков, которые к концу года привели к новогоднему ралли на фондовых рынках, а также прогресс в торговых переговорах между США и Китаем. Это, в свою очередь, спровоцировало отток спекулятивных денег с рынка золота, а ведь именно спекулянты определяют, будет золото расти или цене суждено снижаться. Да-да, коллеги, именно так – цену золота определяют спекулянты. Центральные банки и спрос на ювелирные изделия не являются движущей силой стоимости золота, даже спрос на золотые слитки и монеты оказывает на цену драгоценного металла лишь минимальное влияние.

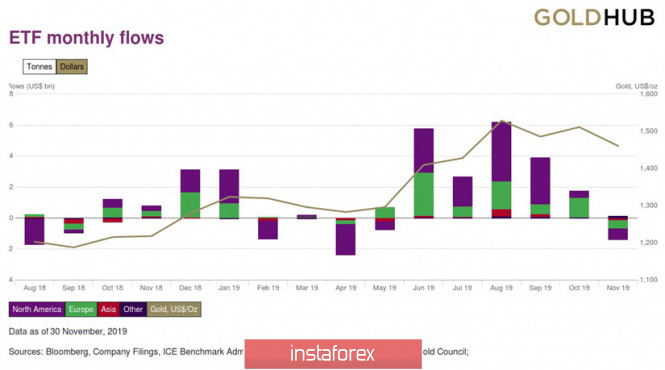

В общем случае цену золота определяют позиционирование биржевых торговых фондов, так называемых Gold ETF и спекулянты фьючерсного рынка (Money Manager). Для примера рассмотрим график спроса на золото со стороны Gold ETF, опубликованный Всемирным золотым советом (Worl Gold Council) (рис.1).

Рис.1: Потоки золота в биржевые торговые фонды ETF

Как следует из диаграммы 1, цена золота практически всегда следовала за действиями Gold ETF. В ноябре 2019 года впервые с мая наблюдался чистый отток золота из биржевых торговых фондов, который составил 30.1 тонны. Больше всего потеряли фонды из США, -17.3 тонны, и фонды из Европы, -13.6 тонны золота, что, в общем, неудивительно, учитывая политику проводимую ФРС и ЕЦБ.

Золото традиционно выступает в качестве актива-убежища от рисков, а программы количественного смягчения, которые сейчас проводят центральные банки, имеют беспрецедентный характер. Об этом мало говорят, но ещё никогда в истории, даже в самые тяжёлые кризисные годы с 2008 по 2010, центральные банки не вливали в систему 165 млрд в долларовом эквиваленте, как это происходит сейчас.

Широкомасштабные покупки активов, проводимые центральными банками, имеют очень специфический эффект – они разгоняют фондовые рынки по всему миру, пропорционально влитым в систему деньгам. Поэтому когда центральный банк заявляет, что будет проводить политику количественного смягчения столько, сколько потребуется, то инвестор понимает, что фондовый рынок будет расти. При этом в условиях роста фондовых рынков, золото, которое не обеспечивает постоянный денежный поток в виде купонных выплат или дивидендов, по мнению инвесторов, обречено на неудачу.

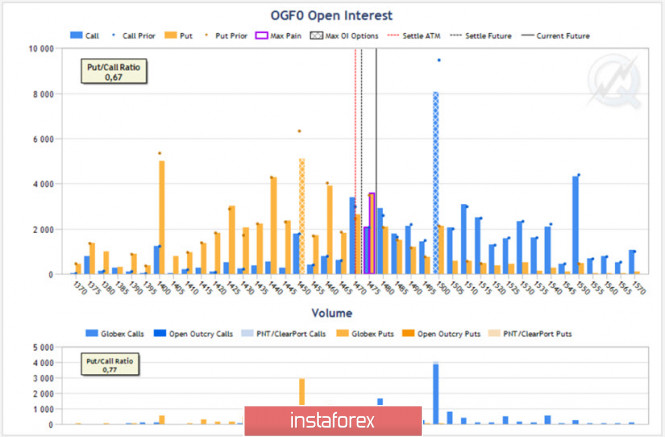

Потеря интереса трейдеров к золоту отражается и в падении Открытого Интереса на фьючерсном рынке, где ОИ за последние четыре недели снизился на 10% и находится на уровне 984 тысячи контрактов, тогда как на пике цены в сентябре ОИ составлял 1 млн 215 тысяч контрактов. При этом спекулянты хотя и держат в длинных позициях 251 тысячу контрактов, но пока не горят желанием наращивать покупки. Такая диспозиция говорит о том, что в конце текущего года цена золота, скорее всего, останется в диапазоне, что подтверждается картиной распределения Открытого Интереса на опционных уровнях (рис.2).

Рис.2: Распределение опционных барьеров в контракте OGFO по состоянию на 12 декабря 2019 года.

Как видим из диаграммы 2, сейчас границы рынка расположены между значениями 1450 и 1500 долларов за тройскую унцию, при этом граница опционов типа «колл» на уровне $1500 имеет Открытый Интерес в 8043 контакта, но сейчас активно расформировывается, ещё неделю назад там находилось 11114 контрактов.

Аналогичное расформирование происходит и для опционов типа «пут» на уровне $1450, где находится 5113 контактов, ещё неделю назад там находилось 7443 контакта. Возможно, снижение ликвидности связано с рождественскими каникулами. Однако с поправкой на поведение фондовых рынков можно предположить, что цена золота c большей вероятностью будет снижаться, нежели расти. Об этом косвенно свидетельствует и соотношение опционов типа «пут» и «колл», которое составляет 0.67, где на 100 опционов типа «колл» приходится 67 опционов типа «пут». Публика рассчитывает на рост, однако киты рынка считают иначе.

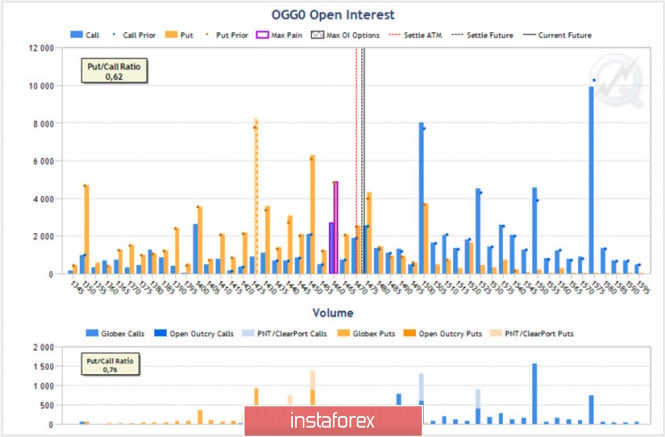

То что деньги покидают рынок перед Рождественскими каникулами, подтверждается ростом Открытого Интереса в следующем опционном контракте OGG0, который закрывается 28 января 2020 года, но при этом границы рынка расположены гораздо шире границ текущего контракта. Наибольший ОИ – 22742, в январском контракте имеет уровень $2000. Однако достижение таких значений в текущей ситуации представляется мне маловероятным, и я бы ограничил возможные варианты движения цены золота вверх уровнем $1575, где по состоянию на 12 декабря расположились 9908 контрактов типа «колл» (рис.3).

Движение к уровню $1575 возможно и в том случае, если в январе фондовые рынки претерпят коррекцию, но не будем также забывать про новый год по китайскому календарю. В начале статьи я говорил, что спрос на ювелирные изделия влияет на цену лишь незначительно, но трейдеры биржи COMEX могут быть иного мнения и начать покупать золото в преддверии лунного нового года, который в этом году наступит с 25 января.

Рис.3: Распределение опционных барьеров в контракте OGGO по состоянию на 12 декабря 2019 года.

Как видно из диаграммы 3, нижняя граница рынка в контракте OGGO смещается вверх и расположена на значении $1425. Соотношение опционов типа «пут» и «колл» составляет 0.62, где на 100 опционов типа «колл» приходится всего 62 опционов типа «пут». Это несколько ограничивает золото в перспективах его роста. Точка максимальной боли покупателей опционов – MP расположена на отметке $1475. Однако этот и предыдущий контракты являются первыми в наступающем году и не являются ключевыми, поэтому значимость значения MP для анализа несколько снижается.

Рассмотрев ситуацию в комплексе факторов, я могу сделать предположить, что до конца декабря 2019 года цена золота останется в диапазоне 1450 –1500 долларов за тройскую унцию, если, конечно, фондовые рынки в этот период не упадут. После чего в январе 2020 года спекулянтами может быть предпринята попытка преодоления уровня $1500 и движения цены золота к уровню 1570 долларов. Однако в том случае, если фондовые рынки продолжат свой рост или останутся возле текущих рекордных значений, золото рискует провести еще один месяц в диапазоне 1430–1500 долларов за тройскую унцию. Будьте внимательны и осторожны, не пренебрегайте правилами управления капиталом.

Материал предоставлен компанией InstaForex -

www.instaforex.com