После иррационального поведения в начале 2018 доллар и золото постепенно возвращаются к прежним драйверам. Если в январе и в первой половине февраля рост доходности казначейских облигаций США приводил инвесторов в замешательство из-за падения индекса USD, то в преддверии публикации протокола январского заседания FOMC ситуация коренным образом изменилась. Драгметалл вспомнил прежние времена, когда слухи о повышении ставки по федеральным фондам запускали волну распродаж, а факты уступали место масштабным покупкам.

На мой взгляд, слабость американской валюты обусловлена неуверенностью инвесторов в том, что Штатам удастся собрать необходимую сумму для финансирования ремонта налоговой системы. Фискальный стимул приведет к увеличению дефицита бюджета на $1,5 трлн в течение 10 лет. Еще на $300 млрд за два года увеличатся расходы. Таким образом, результаты аукционов, на которых в течение недели к 23 февраля планируется разместить бумаг на 258 млрд, включая 96 млрд по 3-м и 6-месячным векселям, могут дать серьезную пищу для размышлений. Если нерезиденты продолжат покупать американский долг с прежним рвением, то почему бы индексу USD не повернуть на север?

Действительно, в силе экономики США сомневаться не приходится, шансы разгона инфляции и 4-х повышений ставки по федеральным фондам в 2018 растут, а повышенная привлекательность займов по сравнению с аналогами из других стран, как правило, приводит к притоку капитала и укреплению валюты. Драгметалл начинает чувствовать себя не в своей тарелке на фоне восставшего из пепла доллара, а увеличение интереса к ETF, ориентированных на акции золотодобывающих компаний, может запросто смениться их распродажами.

Потоки капитала в ETF золотодобывающих компаний

Источник: Bloomberg.

С другой стороны, среднесрочные перспективы доллара США выглядят отнюдь не радужно. Очевидно, что фискальный стимул в условиях работы экономики на полную мощность является излишеством. Он разгоняет инфляцию, заставляет ФРС действовать агрессивно и, в конечном итоге, приводит к рецессии. В то же время центробанки – конкуренты Федрезерва – в условиях бурного роста глобального ВВП постепенно переходят к нормализации денежно-кредитной политики. И если в 2014-2016 «американец» легко отыгрывал фактор монетарной дивергенции, то в 2017-2018 она сменилась на конвергенцию, что лишает его основного козыря.

Конечно же, списывать неудачи или, напротив, достижения «быков» по XAU/USD исключительно на самочувствие доллара, на первый взгляд, нельзя. В прошлые годы на динамику золота влияли и ставки долгового рынка США, и политика с геополитикой, и аппетит инвесторов к риску. Вполне вероятно, чуть позже прежние драйвера вернутся, но пока все внимание инвесторов приковано к индексу USD.

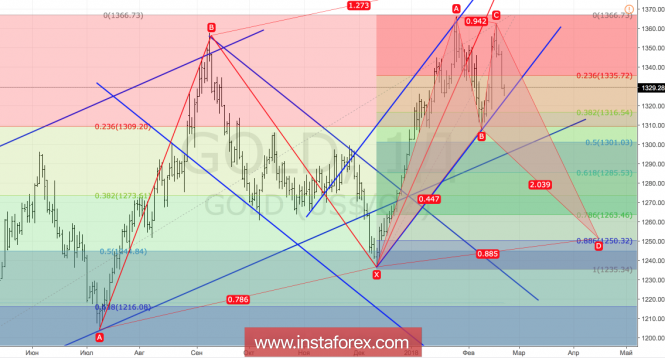

Технически выход драгметалла за пределы восходящего торгового канала усилит риски продолжения коррекции в направлении $1310-1315 и $1300 за унцию. Напротив, отбой создаст предпосылки для восстановления восходящего тренда.

Золото, дневной график

Материал предоставлен компанией InstaForex - www.instaforex.com